2025-06-13(五)美元重貶,台幣狂升擋不住?金管會救壽險,半年報成戰場?

摘要整理

市場總覽與美元走勢

- 美元指數跌破三年重要關卡,2025 年 6 月創三年新低 97.81,技術面顯示貶值趨勢形成

- CPI 與 PPI 數據低於市場預期,5 月 PPI 年增幅 2.6%,核心 PPI 年增幅 3%,推升降息預期

- 以色列空襲伊朗核設施,地緣政治緊張可能引發美元避險買盤,緩解貶值壓力

美中貿易談判

- 美中於倫敦達成協議,美國放寬中國稀土出口與留學生簽證,中國獲日內瓦雙邊協商機制

- 美國對中國商品維持 55% 高關稅,中國稀土放寬僅限 6 個月,保留反制空間

- 2025 年 5 月關稅收入來自中國貢獻 234 億美元,占總關稅收入比重最高

美日貿易談判

- 日本首相石破茂表示美日關稅談判存歧見,無具體協議時間表,G7 峰會將與川普會談

- 美國對日本汽車與鋼鋁分別課徵 25% 與 50% 關稅,豐田、本田等車廠預估損失 190 億美元

- 日本車廠高度依賴美國市場,美國銷量占豐田 23%、馬自達與日產 28%

美越貿易談判

- 越南面臨 46% 關稅威脅,承諾打擊非法轉口並採購更多美國產品,吸引蘋果、三星等投資

- 任天堂 Switch 2 在越南組裝占比 70%,美國市場占其銷售 37%,關稅壓力推升漲價可能

- 越南難以預測川普底線,雙方缺乏明確協議,企業擴張越南市場存疑慮

美墨貿易談判

- 美墨接近協議,計畫取消墨西哥鋼鐵 50% 懲罰性關稅,進口量不得超過歷史水準

- 新協議由美國商務部長主導,較川普第一任期允許更多進口,設防激增上限

- 2025 年 5 月墨西哥貢獻關稅收入 29 億美元,顯示雙邊貿易談判進展

美國關稅收入與財政壓力

- 2025 年 5 月美國關稅收入達 222 億美元,創歷史新高,較 4 月 163 億美元成長 42%

- 關稅收入占政府收入 6%,主要來自鋼鐵、鋁、汽車及中國商品,無法抵銷美債利息壓力

- 美國國債占 GDP 比重接近 100%,借新還舊模式下新發行中長期票券規模達 2 兆美元

美國長債標售與通膨趨勢

- 2025 年 6 月 12 日 30 年期美債標售 220 億美元,中標利率 4.84%,低於市場預期

- 通膨壓力緩解,CPI 與 PPI 同步放緩,消費者物價下行速度快於生產者物價

- 民主黨州預估通膨率 9.6%,共和黨州僅 1.2%,政治分歧影響通膨預期

美國勞動成本與移民政策

- 強硬移民政策導致農業與鋁塑業人力短缺,川普承諾簽署行政命令招募合法海外移民

- 核心 PPI 年增幅 3%,低於預期 3.1%,顯示薪資通膨趨緩

- PPI 年增幅從 2.4% 升至 2.6%,若缺工未解,可能推升生產者物價

台股與壽險業衝擊

- 台股 2025 年 6 月 13 日收 22,150 點,下跌 180 點,受新台幣升值與壽險業壓力影響

- 壽險業避險成本從 3 月 2% 升至 10%,高於投資報酬率,90% 金控業 1 至 5 月虧損

- 金管會調高責任準備金利率一碼並採用新版生命表,降低壽險業準備金壓力

投資策略與匯兌應對

- 美元指數跌破 2023 年低點,長期投資者應均攤匯率成本,台幣強勢時增加美元部位

- 股票資產順應庫存週期,景氣好時收益可抵銷短期匯損,投資尺度因人而異

- 美國市場對台股影響深,壽險業匯損壓力需關注,建議投資者避免盲從操作

總結與市場展望

- 美元貶值與地緣政治緊張並存,短期避險情緒可能支撐美元,長期趨勢仍偏弱

- 美中、美日、美越談判僵局未解,關稅政策不確定性影響全球供應鏈與台股

- 通膨預期分歧與壽險業壓力需持續觀察,投資者應依風險承受度調整策略

觀點整理

全球經濟與貨幣市場

美元走勢與台幣升值壓力

- 主持人指出,美元因美國 CPI 與 PPI 數據低於預期而走弱,且技術面已跌破三年重要關卡(美元指數跌至 97.81),創三年新低,顯示美元長期貶值趨勢可能已形成。

- 美元貶值導致亞洲貨幣(包括台幣)升值壓力增加,台幣雖不至於如 5 月般高速升值,但長期升值趨勢可能已奠定。

- 短期內,地緣政治緊張(如以色列空襲伊朗核設施)可能引發避險情緒,減緩美元貶值壓力,甚至推升美元買盤。

- 對台灣壽險業而言,台幣升值造成匯兌損失壓力,海外資產龐大使得影響遠大於出口商。金管會介入,採取調高責任準備金利率、採用新版生命表等措施,透過會計調整減輕損失,但避險成本已從 3 月的 2% 飆升至 10%,高於投資報酬率,對壽險業形成挑戰。

美國經濟與通膨

- 美國 5 月 CPI 與 PPI 數據低於預期,核心 PPI 年增幅降至 3%,為 2024 年 8 月以來最低,顯示通膨壓力放緩,消費者物價下行速度快於生產者物價。

- 關稅對通膨影響有限,民主黨州預期未來一年通膨率達 9.6%,共和黨州僅 1.2%,反映區域差異及政治立場分歧。若共和黨在中期選舉獲勝,通膨預期可能進一步降低。

- 美國聯邦債務占 GDP 比例接近 100%,財政缺口自 2020 年起擴大,川普試圖透過關稅收入與減少開支應對,但關稅收入(5 月達 222 億美元)相較數千億美元的國債利息壓力仍顯不足。

- 美國 30 年期公債標售表現優於預期,中標利率 4.84% 低於市場水準,顯示長債仍具吸引力。

勞動市場與移民政策

- 川普承認強硬移民政策導致農業與製造業人力短缺,勞動成本上升,影響 PPI。為此,他計劃簽署行政命令,允許合法移民填補中低端勞動力缺口,以穩定產業。

- 若勞動力問題解決,PPI 上行風險可控,通膨有望維持健康區間。

國際貿易與關稅談判

美中貿易談判

- 美中貿易談判在倫敦落幕,川普宣稱達成協議,包括恢復稀土與磁鐵出口、放寬中國留學生簽證及鬆綁科技出口限制(不含 H20 晶片)。中國則在日內瓦建立雙邊協商機制,爭取時間避免一次性讓步。

- 中國對美國商品仍面臨 55% 高關稅,稀土放寬僅限 6 個月,顯示中方保留反制空間。關稅戰自 2025 年 2 月起升級,美國對中國商品加徵 10% 至 34%,中國對美國 LNG 與能源資產加徵 15%,後於 5 月達成首次關稅協議,降低部分稅率。

- 關稅對通膨影響尚未顯著,美國若實現產能替代,維持高稅率將成為策略。

美日談判

- 美日關稅談判僵局明顯,日本首相石破茂表示難以達成協議,G7 峰會上將與川普直接對話,強調不以犧牲自身利益換取快速協議。

- 美國對日本汽車及鋼鋁產品加徵 25% 與 50% 關稅,對汽車產業衝擊尤大,豐田、本田等車廠預估損失達 190 億美元,中小型零件供應商被迫吸收成本。

- 日本車廠高度依賴美國市場(例如馬自達美國銷量占 71%),關稅規避策略包括在中國或東亞進行半成品組裝,再於美國或墨西哥最終組裝,但關稅認定標準(最終組裝地或品牌國)仍不明朗。

美越談判

- 越南因美中貿易戰成為規避關稅的製造基地,吸引蘋果、三星等企業,但面臨 46% 高關稅威脅。任天堂 Switch 2 在越南組裝,美國市場占其銷售 37%,關稅壓力可能迫使其漲價。

- 越南積極配合川普政策,承諾打擊非法轉口、採購更多美國產品並支持川普家族地產項目,但雙方缺乏明確協議,越南難以預測川普底線。

美墨談判

- 美墨接近達成協議,計畫取消墨西哥鋼鐵 50% 懲罰性關稅,條件是進口量不超過歷史水準。新協議由美國商務部長路特尼克主導,允許更多進口但設防激增上限,預計 G7 會晤後通過,成為美洲首個達成貿易條件的經濟體。

關稅收入

- 美國 5 月關稅收入達 222 億美元,創歷史新高,年增 42%,主要來自鋼鐵、鋁、汽車及中國商品。其中,中國貢獻 234 億美元,墨西哥 29 億美元,鋼鐵與鋁 20 億美元,汽車 12 億美元。

- 川普加強稽查已進口但未課高稅率的產品,回收約 227 億美元關稅,但整體收入僅占政府支出的 3% 至 6%,不足以緩解國債壓力。

美股與台股表現

美股

- 四大指數表現:道瓊上漲 101 點(0.24%),收 42,967 點;標普 500 上漲 23 點(0.38%),收 6,045 點;納斯達克上漲 46 點(0.2%),收 19,662 點;費城半導體指數上漲 16 點(0.32%),收 5,249 點。

- 市場對美股回檔接受度高,因先前漲幅已大,短期內美元走勢對資產價格影響更受關注。

台股

- 台股下跌 180 點,收 22,150 點。

- 台幣升值導致壽險業匯兌損失壓力加劇,90% 金控業者 1 月至 5 月獲利衰退,例如華南金衰退 12%,富邦金衰退 33%,國泰金衰退 34%,開發金衰退 85%。金管會採取措施減輕壓力,但避險成本高企影響報酬率。

投資建議與應對策略

匯率風險管理

- 美元長期貶值趨勢下,投資人應避免因短期匯率波動大筆兌換台幣或美元,建議將美元與台幣部位分開管理,在台幣強勢時適度增加美元部位,均攤匯率成本。

- 長期投資者可透過美元資產(如美股)與台幣資產分散風險,利用景氣週期收益抵銷短期匯損。

- 美元支付需求(如海外訂閱或旅遊)可降低匯率風險,投資人應依個人財務目標與風險承受度選擇合適策略。

投資心態

- 投資人應根據自身時間尺度、風險承受度與財務目標制定策略,避免盲從。長期投資者可透過複利累積價值,短期操作者則可靈活掌握波動。

- 主持人以幽默故事(刺青誤解)比喻投資尺度的差異,強調找到適合自己的節奏與工具。

總結與展望

市場展望

- 美元貶值與地緣政治緊張將持續影響全球資產價格,台幣緩升至 27 至 28 不會造成劇烈傷害,但壽險業資產減損問題需密切關注。

- 美中、美日、美越、美墨談判進展將影響關稅政策與市場預期,G7 峰會可能帶來新進展。

- 通膨放緩與聯準會降息預期為市場提供喘息空間,但薪資通膨與地緣政治風險仍是變數。

投資人建議

- 散戶應專注長期投資,關注匯率對股市基本面的影響,而非短期資產升貶。

- 保持閱讀與學習習慣,汲取精神糧食,增強應對不確定性的能力。

閱讀推薦書籍

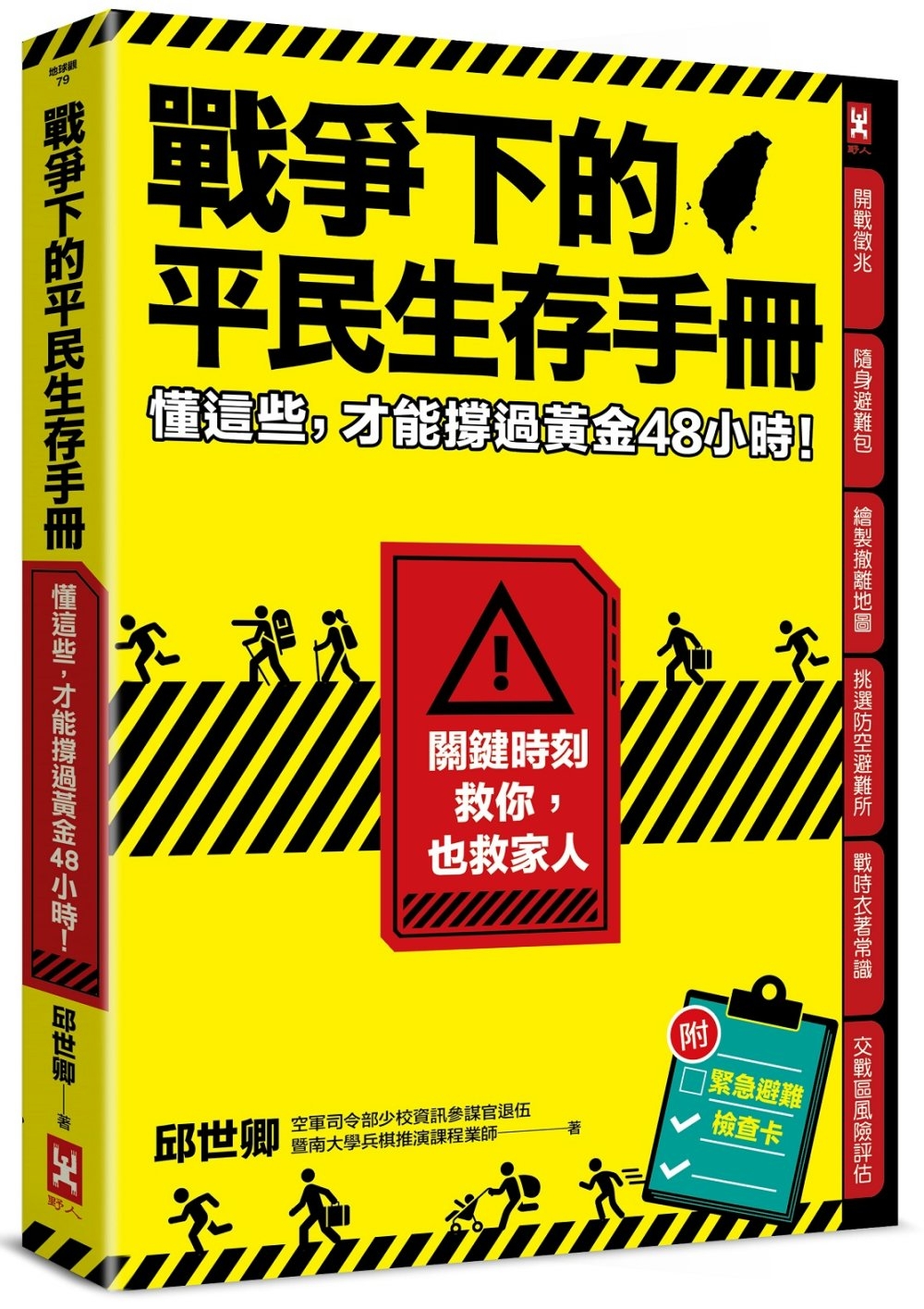

《戰爭下的平民生存手冊》

- 出版商:野人文化

- 核心內容:

- 提供戰爭環境下平民的生存策略,包含戰術與戰略目標的準備。

- 戰術目標:準備隨身避難包,包含重要文件、現金、民生必需品(如咖啡、煙、鹽)、非消炎止痛藥、保暖毯、防割手套、棉花棒及收音機(確保資訊接收)。

- 戰略目標:保持健康體魄,增強應對危機的生理與心理韌性。

- 詳細圖表分析軍事行動(如登陸作戰)風險,例如海灘坡度限制(不超過 60 度),幫助平民判斷安全區域。

- 應用啟示:

- 強調危機準備的重要性,平時養成健康生活習慣,提升身體抗壓能力。

- 提供實用清單與知識,幫助在戰爭或天災(如地震)中自保。

- 鼓勵培養長期生存能力,重視身體與精神的自我保護。

《孫子兵法『21 世紀』致勝思維【商場&戰場双贏】》

- 出版商:野人文化

- 核心思想:

- 強調戰略與戰術的平衡,不能因小勝而偏離整體戰略。例如《九辯篇》中提到,若整體局勢不利,即使戰術上可勝,也應果斷放棄。

- 《作戰篇》提出「兵貴勝不貴久」,強調快速取勝,避免長期消耗戰,以免拖累資源與民心。

- 以二戰日本偷襲珍珠港為例,說明戰術成功(重創珍珠港)但戰略失敗(激怒美國,喪失中立優勢),突顯戰略優先的重要性。

- 應用啟示:

- 個人投資或決策時,應專注長期戰略目標,避免因短期利益而偏離大局。

- 培養全局思維,謹慎評估行動的長期影響。

總結

兩本書均與「保命」相關,從不同角度提供策略思維。《孫子兵法》著重戰略思維與長期規劃,適用於投資與決策;《戰爭下的平民生存守則》聚焦危機生存,提供實用準備建議。兩者均強調在不確定環境中,透過謹慎規劃與準備,實現個人目標與安全。建議投資者與讀者結合長期思維與實際行動,找到最適合自己的應對策略。

最後更新於